文/新浪财经专栏作家 陈九霖

今年的“五一”假期,杭州断桥成了“人桥”;西安的兵马俑成了“人俑”。

然而,在太平洋彼岸,本应该是“人俑”构筑“人桥”的盛事,门可罗雀,却依然受到全球的关注。美东时间5月1日下午1点30分(北京时间5月2日凌晨1点30分),一年一度的巴菲特股东大会(即:伯克希尔·哈撒韦公司年会)拉开了帷幕。由于新冠疫情的影响,这个年会第二次在几乎没有与会者的情况下通过线上举行。两位九旬老人——伯克希尔·哈撒韦公司董事长兼CEO沃伦·巴菲特(Warren Buffett)和他的黄金搭档、一起共事了62年的商业合作伙伴查理·芒格(Charlie Munger),以及公司的另外两位副董事长阿吉特·贾恩(Ajit Jain)和格雷格·阿贝尔(Greg Abel),一起回答了3个半小时的公司股东和全球记者等提出的各种问题。虽然本次会议没有涉及退休和接班人的问题,但是,后两位副董事长出席这次会议并一起回答投资者问题,也足以让人联想到巴菲特和查理芒格已为其宏伟事业的传承做好了准备。没准儿,明后年出来回答问题的可能就是后两位。

2020年,由于新冠疫情的影响,查理芒格就曾首次缺席了巴菲特股东大会。毕竟,巴菲特已经90岁高龄;而查理芒格更是96岁的古稀老者。而且,巴菲特和查理芒格今年还专程地飞赴加利福尼亚州与会,伯克希尔·哈撒韦公司年度股东大会的地点也从内布拉斯加州的奥马哈小镇移师洛杉矶。这是该项盛世首次在奥马哈市以外的地方举行。这两个信息已在悄悄地宣示了伯克希尔公司的有关变化。

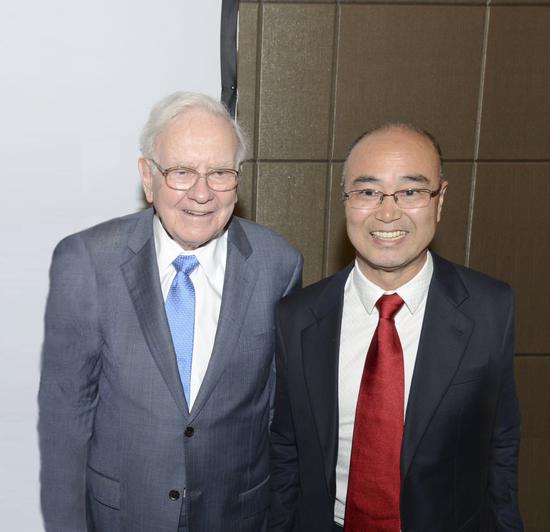

我于2015年5月2日出席过巴菲特股东大会。当年,除了参加股东大会的各项议程之外,我还有幸于当日16:30,在股东大会主会场二楼的209小会议室,零距离地接触巴菲特和查理芒格,当面聆听他们的教诲,并分别合影留念,还获得了巴菲特对我的著作《地狱归来》的贺函。而当时的会议日程包括:参观巴菲特投资的企业的展览、观看关于巴菲特投资的有趣视频、面对面聆听巴菲特和查理芒格回答问题、观看巴菲特和比尔盖茨打乒乓球等。

因为新冠疫情的影响,今年的巴菲特股东大会省掉了很多环节,回答投资者和记者的问题几乎是唯一内容。在股东大会投资人问答环节中,巴菲特和芒格这两位老搭档,以及两位潜在接班人回答了数十个问题,涉及宏观经济、投资理念、企业管理、市场研判等方面。我从三个半小时的回答问题环节,梳理出来4个我认为很有意思的内容分享给读者。

步入百岁之时畅谈商界沧桑

在本次股东大会演讲开始时,巴菲特列出了当今世界上最大的20家公司。他随后问道:“30年之后,还会有多少家公司在这份名单上呢?”。巴菲特所列的这些企业“巨无霸”包括:苹果、沙特阿美、微软、亚马逊、Alphabet和Facebook。

巴菲特接着说,在1989年排名前20位的公司,目前都已经不在今天的榜单上了。30多年前,在全球最大的公司中,曾有一半以上是日本公司,包括银行和工业企业。当时,上榜的美国公司是埃克森美孚、通用电气、默克、IBM、美国电信和菲利普·莫里斯公司(Philip Morris),等重工业类企业。然而,如今时过境迁。

巴菲特因此感叹:“世界正在以非常、非常戏剧性的方式发生着变化。”

巴菲特还以汽车行业为例。20世纪初,约有2000家公司进入汽车行业,因为投资者和企业家都期望该行业有一个令人惊讶的未来。而到了2009年,仅有三家汽车制造商幸存,而其中的两家破产了。

巴菲特还说,在过去短短的30年内,全球最高市值公司的市值,从1040亿美元增长到2.05万亿美元。从市值水平来看,是变大了。当然,最大市值也一定程度上反映了一些通胀——这期间其实并不是高通胀时期。你可以看到30年里,世界变化极大。但如果你的股票持仓足够多元化,那就会表现很好。

针对2020年所发生的新冠疫情及其影响,巴菲特叹道,这一年更加觉得世界仍有很多未知,这就像一部电影情节一样跌宕起伏。去年,看到了非常多的奇奇怪怪的事,未来还会有更奇怪的事情发生!

见证无数危机之后忧谈政府开支

新冠疫情发生以来,以美国为首的西方国家,拼命印钱,政府开支无限放大,以此尝试渡过难关。拜登政府在2021年一上任,就促使美国国会通过了一个1.9万亿美元的美国经济纾困法案,而在这个法案通过后不久,他又马上推出了一个3万亿美元的基建计划。在2021年短短不到半年的时间里,4万多亿美元的政府债务就已经上来了,这还没有算上去年为了拯救疫情所印制的4.5万亿美元。

市场对此议论纷纷,忧心者众多。因此,在巴菲特股东大会上回答投资人问题时,巴菲特和芒格也谈到巨额政府支出及其极低利率的组合问题。芒格表示,这种极端的情况不会永远持续下去。对于毫无节制的印钱,查理芒格也提出了批评。他认为,一些职业经济学家,对自己的分析过于自信。但是,结果却证明是错误的。在查理芒格看来,呼吁加大财政支出的同时却较少考虑预算赤字的《现代货币理论》,并不是解决所有问题的答案。

查理芒格这里提及的所谓现代货币理论,又被称为“货币赤字化”。这个理论,诞生于20世纪90年代,其主旨是,在政府对于印钞权有着绝对垄断权的情况下,将利率压到最低,并通过不断地增加货币供应来刺激经济,以期顺利地防止经济崩溃。

查理芒格评价说:“现代货币理论家们的信心,也比他们原本应该有的信心更大。我认为,我们之中的任何一个人都不知道巨额政府支出与极低利率的组合会催生出来怎样的结果。” 查理芒格还说:“我确实认为,这种极端情况很有可能比大家想象的更可行。但是,同时我也知道,如果没有任何限制的情况下继续这样做,那么,联邦支出将以灾难告终。” 查理芒格的话外之音是,控制不好的结果,就是可怕的恶性通货膨胀。

两次试水中国后再谈中国

巴菲特曾经投资中国石油,在赚取了巨额利润后适时清仓;至今,伯克希尔·哈撒韦公司依然持有比亚迪股份。因此,查理芒格在回答提问时对中国经济表达乐观态度。芒格认为,中国政府会让企业蓬勃发展:“中国发生了显著变化……普通中国人的平均收入得到了巨大增长。他们已经使很多人快速脱离了贫困,世界上从来没有发生过这样的事情。因此,我对中国表示敬意。我认为他们将继续让人们赚钱。” 而且,“中国人知道什么顶用。”

巴菲特也没有忘记大夸中国一通。他表示,中国取得的成就令人惊叹。他甚至还在股东大会演讲开始时,列出了当今全球最大的20家公司,而在这20家公司中,就有3家中国企业,“如果你展望一下未来的30年,我认为,还会有更多的中国企业出现其中”。

其实,早在2018年,巴菲特就曾高度评价中国的经济增长,并对中国经济的未来保持乐观的态度。当时,巴菲特说:“他们在过去50或60年里所做的事,是一个完全的经济奇迹。我从来没有想过这会发生。我所知道的是,他们已经为自己找到了一个秘方,就像我们在几个世纪前找到了秘方一样。”

巴菲特还判断,中国的经济增长也远未结束。巴菲特曾说:“中国注定会有一个美好的经济前景,就像我们一样” ,因为中国拥有巨大的潜力,“你要做的主要事情是释放你的人民的潜力”。

60年沧桑之后悟谈投资之道

截至2021年3月31日,巴菲特公司前四大持仓股票仍为:苹果(1109亿美元)、美国银行(400亿美元)、美国运通(持股市值214亿美元)、可口可乐(211亿美元),合计占整体股票持仓的69%。

其中,苹果是伯克希尔·哈撒韦投资组合中最大头寸,价值近1110亿美元。因此,巴菲特说:“我们有机会买下苹果,但去年我卖掉了一些股票。这可能是个错误。” 巴菲特还说,苹果的股票是“非常非常便宜的”。他指出,“它对人们来说是不可或缺的。”

巴菲特在伯克希尔·哈撒韦年度股东大会上说,他不后悔去年出售了伯克希尔·哈撒韦持有的所有主要航空公司价值60亿美元的股份,尽管这些股票自他出售以来已大幅反弹。巴菲特对此解释说:“一个实际销售额不到1000亿美元的行业亏损了很多钱,他们失去了潜在的盈利能力……跨国旅行并没有恢复。我认为,航空业务因为我们的抛售做得更好了,我希望他们一切都好,但我仍然不想购买航空业务。”

巴菲特建议,从长远来看,大多数投资者都能从简单地购买标准·普尔500指数基金中受益,而不是挑选个别股票——包括伯克希尔·哈撒韦公司在内。他说:“我推荐标准·普尔500指数基金,但我从未向任何人推荐伯克希尔,因为我不希望人们因为觉得我在给他们灌输什么东西而去买它。在我去世时,有一只基金,90%购买标准普尔500指数基金。”

巴菲特对此解释说:“我认为,普通人不会选股。我们碰巧有一大群人没有选股票,却选择了查理和我来为60年前的他们管理资金。所以,我们有一群非常不寻常的股东,他们把伯克希尔·哈撒韦视为终身储蓄工具,一种他们不必自己劳心费神的工具,以及他们会在10至20年内无需再关注的一种工具。”

然而,查理·芒格却对巴菲特推荐标普500指数基金持有不同的看法:“我个人更倾向于持有伯克希尔而不是持有指数基金。我为持有伯克希尔感到自豪。我认为,我们的业务比市场上的平均水平要好。”

两位世纪老人在一起唱双簧,让人逗乐之时,也道出了他们的投资秘籍:

1、 长期持有绩优股票;

2、 青睐消费、金融、能源和通讯板块;

3、持续看好中美两个主要市场;

4、巴菲特建议普通人购买指数基金。

(本文作者介绍:清华大学法学博士,北京约瑟投资有限公司董事长,曾担任两个世界500强企业副总。)